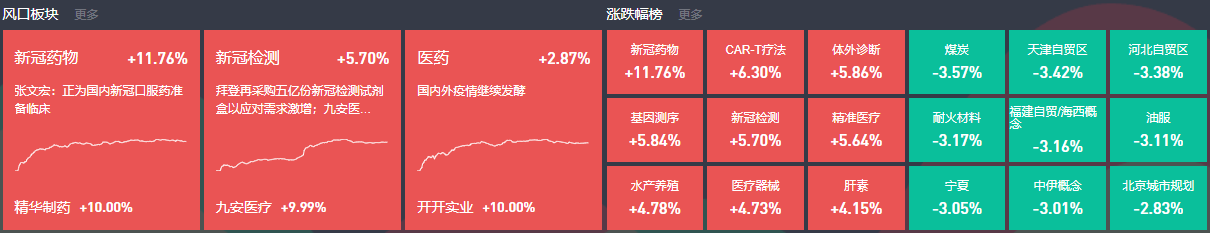

近期市场进入板块轮动期,成长和低估值板块轮番表现,高价股和低价股轮流“挑大梁”。

对于投资者来说,在行情快速轮动阶段,试图通过单一产品来把握每一次风格转换,是几乎不可能做到的事情。

而行业主题基金聚焦某一行业或细分主题,在单边上涨行情中或许能够更精准把握行情,但在风格轮动背景下,持有单一基金难以实现对不同风格的覆盖和把握。

指数基金具有费率成本低、投资风险分散、运作透明度高、运作过程中受投资经理主观因素影响较小等特点。近些年指数基金不断发展壮大,产品类型可以覆盖境内外市场和多项大类资产,已成为资产配置工具的重要选择。

资产配置最基本的方法之一就是在变幻莫测的市场中,通过构建一个不同基金之间的投资组合,实现风险分摊、收益共振,以较低的风险力争较高的回报。

那么对于投资者来说,如何构建一个正确的指数基金投资组合呢?

1、了解自己的风险承受能力

每个人的风险承受能力不同,它决定了投资人能够接受的最大亏损程度。

如果风险承受能力不强,却又投资了很多股票基金,那么一旦出现大幅波动是很煎熬的。

既然资产的收益和风险是匹配的,那么如果你能承担的风险越高,就可以投资那些潜在收益水平更高的资产。

一般,按照风险偏好程度不同,可以分为五类:保守型、轻度保守型、中立型、轻度进取型和进取型。

想要知道自己属于哪种风险偏好类型,可以做一下风险测试。

2、选择适合的指数制订组合方案

在建立基金组合中最重要的一大原则就是要降低组合里基金的相关性。也就是要投资不同风格、不同主题、不同种类甚至是不同地域的指数。

如果你投资的是几个相关性比较强的指数,比如上证50和沪深300,这两个指数都是大盘市值加权指数,代表的都是大盘蓝筹风格,基本上是同涨同跌的,如果同时配置这两个指数就达不到真正的分散投资效果。

指数的相关性越弱,那它们代表的市场范围就越不同。下面,以最常见的宽基指数为例,来详细说明一下该如何选择基金构建一个合理的指数基金组合。

一是不同风格搭配,兼顾大盘蓝筹和中盘成长风格

入门级定投组合:沪深300(50%)+中证500(50%)

这是最符合小白投资者的入门级定投组合,沪深300指数由A股市场总市值第1-300只股票组成;中证500指数由A股市场总市值第301-800只股票组成。沪深300代表大盘蓝筹股;而中证500代表中盘成长股。投资这两个指数,就等于投资A股最优质的800家上市公司,大盘行情和中小盘行情两者都能兼顾。

成长进取型组合:中证500(40%)+创业板指(30%)+科创50(30%)

这个组合进攻性更强一些,不仅有代表沪深两市中盘成长风格的中证500,还有深交所创业板的前100强股票以及上交所科创板的前50强股票,科技成长动力更足,在牛市行情更具爆发性。

科创板涨跌幅是20%,相较其他板块10%的涨跌幅限制,不可避免波动率更大一些,投资者需对其风险特征有充分把握。

漂亮50精华版组合:上证50(50%)+科创50(50%)

这是A股不同市场和不同板块“漂亮50”的合集,上证50代表了上交所最大的50只龙头股的表现,科创50代表的是科创板龙头公司的表现。

从行业来看,上证50指数中的50只成分股有将近一半是大金融板块股票,而科创50近半是华兴源创、睿创微纳、澜起科技等信息技术高新企业。

从资产配置的角度来看,上证50指数和科创50指数在行业相关性上形成了明显的互补,在进行投资的时候可以将二者纳入组合的配置逻辑。

二是不同市场搭配,分散单一市场风险

全市场组合:科创50(30%)+恒生科技指数(30%)+纳斯达克100(40%)

如果你非常看好科技股行情,除了A股市场,我们可以把眼光放远一点,全球配置。我们可以按比例构建一个科技指数组合,一般来说是A股+港股+美股,这样就可以分散单一市场的波动风险。上述组合中,科创50是A股版纳斯达克指数,代表的是科创板最强的50只科技创新股票;恒生科技指数,是港股版纳斯达克指数,这也是一个新指数,跟踪的是港股市场市值最大的30家科技龙头企业;美股的纳斯达克100则久负盛名,是美股科技企业龙头指数。

另外,除了宽基指数,行业指数也是组合投资中值得关注的,投资者可以均衡配置,选择成长和价值两类行业的指数均衡配置,分散风险。

3、根据方案选择基金

确定好基金的配置方案之后,就需要具体挑选合适的基金了。

第一,选择较强的基金公司,关注指数拟合度。虽然指数基金属于被动式投资,运作较为简单,但跟踪指数是个复杂的过程,不同的基金公司能力不同,所以造成误差大小也不一样。跟踪误差是基金净值收益率与基准指数收益率之间差值的标准差,这个差额越小,代表指数基金与标的指数有更好的拟合度。

第二,交易费用低廉会更好。对于指数基金,建议进行长期定投,可以看出,股票型基金是主动型投资,灵活性高,所以在股市低迷时能主动的规避风险,收益可能会比指数型基金好些,但从长远的时间来看,指数型基金几乎是国民经济增长的体现,指数型基金的涨跌幅会大于股票型基金。

指数基金的投资组合确定、透明,无需花费太多精力,基金管理人更换对指数基金影响小,最突出的特点是交易的成本低廉,所以成为投资者较理想的选择方式,但指数基金不能规避系统性风险,跟随指数会表现出较强的波动性。对于投资者来说,5年以上的长期持有,最好是从熊市到牛市跨经济周期投资,会获得标的指数的收益水平,这样才能有效降低市场波动风险。

新化月报网报料热线:886 2395@qq.com

最近更新

- 阿图什市公安局开展爱国卫生运动集中志愿者服务活动2022-01-16

- 三张新照 展现“矿区”变“景区”2022-01-16

- 广西壮族自治区人民代表大会常务委员会关于接受黄世勇辞去自治区副主席职务请求的决定2022-01-16

- 讲解知识 宣传反诈 让老年人守住“钱袋子”2022-01-16

- 「中央媒体看甘肃」凉州西瓜畅销四方2022-01-16

- 高台县新坝镇中心卫生院红崖子分院多措并举积极推动医共体建设工作2022-01-16

- 福田人:先核酸再买药!这39类药品需到定点药房购买2022-01-16

- 马术运动拓开乡镇农牧民致富路2022-01-16

- 城东湖街道向先进社区“看齐”2022-01-16

- 在巍巍长城间守望(青春日记)2022-01-16

- 注意!福州市中心这条路出行有变2022-01-16

- 市政协委员建议推动出台《重庆市民营企业发展促进条例》高质量集聚发展“专精特新”中小企业2022-01-15

- 喷洒消毒剂2.9吨!鹤壁鹤山区对城区公共场所集中消杀2022-01-15

- 大庆两会看检察 | 漫看大庆检察“高光”时刻(一)2022-01-15

- @所有焦作人 坐火车不用再带身份证了2022-01-15

- 从警前VS从警后,一同追忆那段“芳华”!2022-01-15

- 速看!福州这个路段出行有变2022-01-15

- 【长三角日报】绍兴原市委书记马卫光,任杭州市政协党组书记2022-01-15

- 西安市新城区发布关于在外人员返乡有关事项的通告2022-01-15

- 大幅提速!长春中院首次适用二审民事案件独任制审判2022-01-15

- 天津津南检察:“既要抓好防疫,也要办好案件”2022-01-15

- 豫警文苑丨黑夜卡口,藏着最深的爱和最亮的光2022-01-15

- 全省法院实现诉讼费缴退费“线上办” 传统线下缴退费功能为何仍保留?2022-01-15

- 受疫情影响西安部分区县蔬菜滞销,亟需各方助力解决2022-01-15

- 恩施州6个重大交通运输项目集中开工!总投资32亿元2022-01-15

- 【15号用】3岗招聘若干人!45岁以下可报!五险一金+包食宿!2022-01-15

- 国际科技合作助推湖南优势领域提升国际竞争力2022-01-15

- 延安城区新增车位3100个 有效破解停车难2022-01-15

- 鸿星尔克入选2021年“诚信之星”!2022-01-15

- 菏泽农商行新兴支行开展包片行政村信贷产品推介活动2022-01-15