距全国统一碳排放权交易市场正式启动已过去一周,银行业正借助先发优势,积极抢占“碳金融”市场。

记者注意到,在政策的鼓励下,已有多家银行推出了以碳交易排放权配额作为抵押提供信贷融资的业务。

中国社科院金融所银行研究室主任李广子认为,碳金融市场巨大,碳排放权将成为企业的一项重要资产,有望成为一种重要的质押品。他对记者表示:“不过,目前碳排放权质押贷款还处于探索阶段,在权属登记、价值评估、质押物处置等方面都需要进一步制定相关制度加以规范。”

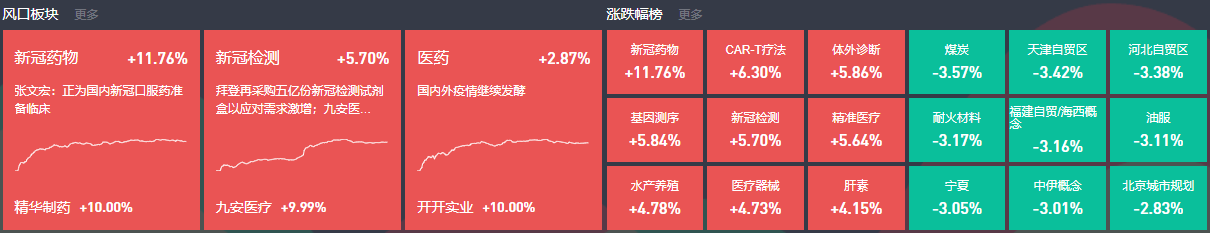

根据上海环境能源交易所数据显示,自碳排放权交易市场上线以来,全国碳市场碳排放配额首周成交量达483.3万吨,累计成交额达2.5亿元。

虽然银行等金融机构尚不能直接参与全国碳市场交易,但可以通过碳金融基础服务和碳抵(质)押融资服务支持碳市场发展。记者了解到,就在碳排放权上市交易当日,有多家银行同时落地了相关的业务。比如,开市交易当日,兴业银行哈尔滨分行、杭州分行分别为黑龙江省某热电联产企业、浙江省某环保能源公司提供碳排放配额质押贷款2000万元、1000万元。紧接着,7月21日,山东省首批两单碳排放权抵押贷款业务同时落地。

兴业银行研究团队认为,随着全国碳市场逐步成熟,金融机构参与碳配额交易将是大势所趋,未来银行不仅可以直接参与二级市场的交易,还可以作为第三方机构,为客户提供各类碳资产管理服务。

记者注意到,其实银行早已开始探索将碳排放权作为质押为企业进行融资的“碳金融”业务。比如,浦发银行在2014年底正式推出“碳排放权抵押”创新融资产品,并与华电新能源公司正式落地了国内首单碳排放权抵押融资业务,其碳配额抵押融资额达1000万元。作为国有大行的建行也曾在去年8月份推出了“碳排放权质押融资”产品。

随着碳达峰、碳中和目标的确立,全国碳排放权交易市场启动,碳金融市场迎来巨大的发展空间。碳金融是碳市场的重要组成部分,有助于资源的合理配置,吸引更多投资者,促进企业的节能减排进程。零壹研究院院长于百程对记者表示:“具体来说,一方面金融机构可以为减排企业提供直接的融资服务;另一方面以碳排放权交易市场为基础,开展金融创新服务。”

此外,今年以来,商业银行已经积极在“碳金融”的各领域做出了探索,记者梳理发现,目前已有多个首单“碳中和”债券、碳结构性存款、理财产品等“碳金融”产品在今年落地。

比如,年初全国首批6只“碳中和”债在银行间债券市场成功发行;年中兴业银行与上海清算所合作,面向企业客户成功发行国内首笔挂钩“碳中和”债券指数的结构性存款;中银理财发行的市场首批以“碳达峰”为主题的理财产品等。

世界自然基金会顾问、绿色金融及低碳经济资深顾问徐楠在接受记者采访时表示,未来二级市场上的碳金融产品,可能包括碳期货、碳期权(场内或场外)、碳掉期(场内或场外)、碳资产证券化、碳远期等,与碳市场和碳价格相关的融资业务可能包括碳质押授信、碳托管等。(李冰)

新化月报网报料热线:886 2395@qq.com

最近更新

- 阿图什市公安局开展爱国卫生运动集中志愿者服务活动2022-01-16

- 三张新照 展现“矿区”变“景区”2022-01-16

- 广西壮族自治区人民代表大会常务委员会关于接受黄世勇辞去自治区副主席职务请求的决定2022-01-16

- 讲解知识 宣传反诈 让老年人守住“钱袋子”2022-01-16

- 「中央媒体看甘肃」凉州西瓜畅销四方2022-01-16

- 高台县新坝镇中心卫生院红崖子分院多措并举积极推动医共体建设工作2022-01-16

- 福田人:先核酸再买药!这39类药品需到定点药房购买2022-01-16

- 马术运动拓开乡镇农牧民致富路2022-01-16

- 城东湖街道向先进社区“看齐”2022-01-16

- 在巍巍长城间守望(青春日记)2022-01-16

- 注意!福州市中心这条路出行有变2022-01-16

- 市政协委员建议推动出台《重庆市民营企业发展促进条例》高质量集聚发展“专精特新”中小企业2022-01-15

- 喷洒消毒剂2.9吨!鹤壁鹤山区对城区公共场所集中消杀2022-01-15

- 大庆两会看检察 | 漫看大庆检察“高光”时刻(一)2022-01-15

- @所有焦作人 坐火车不用再带身份证了2022-01-15

- 从警前VS从警后,一同追忆那段“芳华”!2022-01-15

- 速看!福州这个路段出行有变2022-01-15

- 【长三角日报】绍兴原市委书记马卫光,任杭州市政协党组书记2022-01-15

- 西安市新城区发布关于在外人员返乡有关事项的通告2022-01-15

- 大幅提速!长春中院首次适用二审民事案件独任制审判2022-01-15

- 天津津南检察:“既要抓好防疫,也要办好案件”2022-01-15

- 豫警文苑丨黑夜卡口,藏着最深的爱和最亮的光2022-01-15

- 全省法院实现诉讼费缴退费“线上办” 传统线下缴退费功能为何仍保留?2022-01-15

- 受疫情影响西安部分区县蔬菜滞销,亟需各方助力解决2022-01-15

- 恩施州6个重大交通运输项目集中开工!总投资32亿元2022-01-15

- 【15号用】3岗招聘若干人!45岁以下可报!五险一金+包食宿!2022-01-15

- 国际科技合作助推湖南优势领域提升国际竞争力2022-01-15

- 延安城区新增车位3100个 有效破解停车难2022-01-15

- 鸿星尔克入选2021年“诚信之星”!2022-01-15

- 菏泽农商行新兴支行开展包片行政村信贷产品推介活动2022-01-15