在保险行业的棋盘上,永诚财险曾以电力能源保险为轴心,展开了一系列精心布局。然而,随着市场竞争的加剧和外部环境的快速变化,公司的战略布局显得步履蹒跚,甚至有些力不从心。从昔日的保费停滞不前到今日的业绩阴霾,永诚财险的发展轨迹,似乎正被一股不可抗拒的力量所牵引,走向了一条充满不确定性的道路。

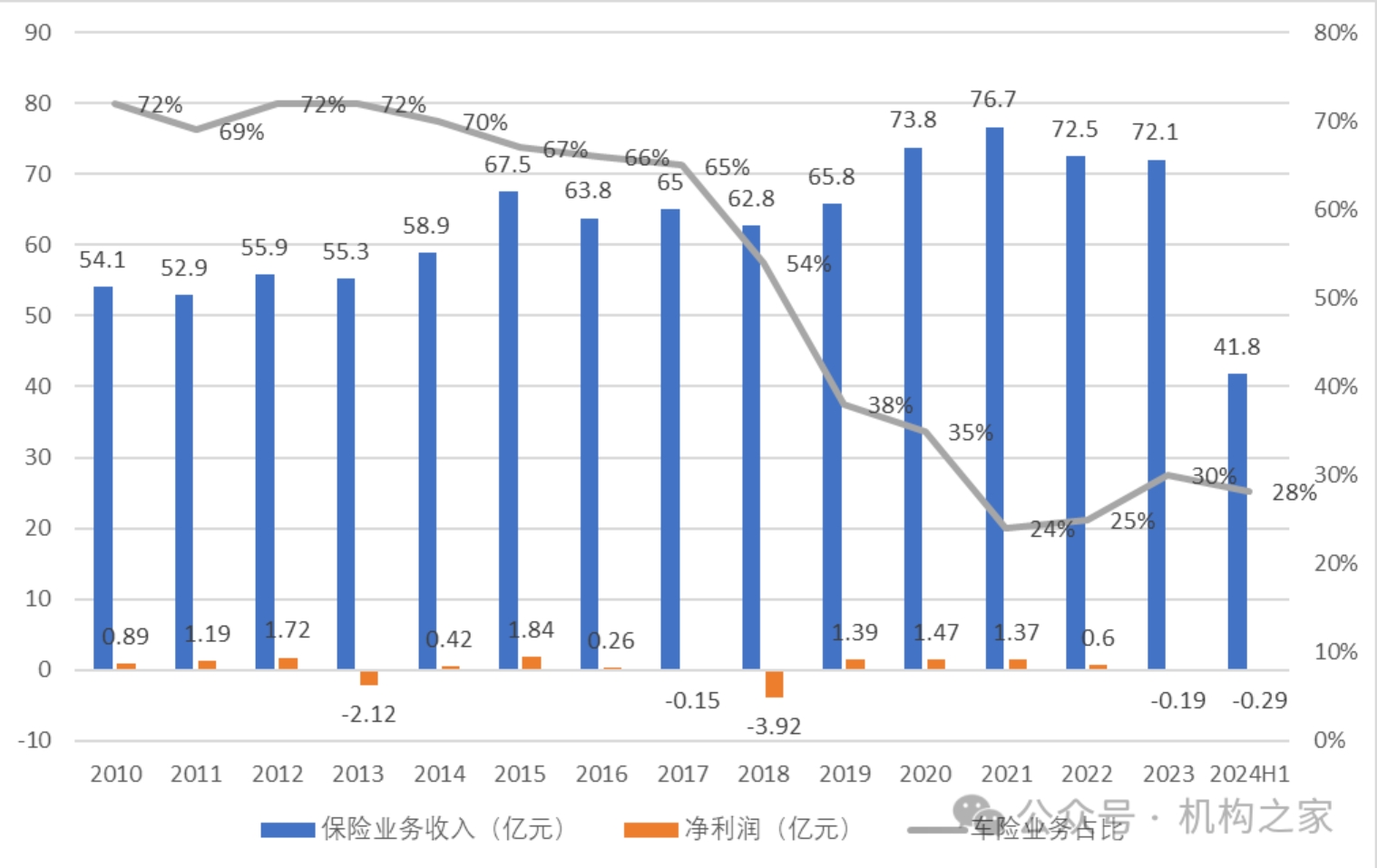

永诚财险的财务报表,宛如战场的前线,直观地映射出公司的严峻形势。公司发布的半年报显示,上半年合并口径净利润锐减至0.19亿元,同比大幅下降80%,而母公司更是由盈转亏,净亏损达到0.29亿元,反映了公司盈利能力的羸弱。尽管资管公司的管理费收入成为了一抹微弱的亮色,但在整个公司业绩的阴霾笼罩下,这点光芒显得杯水车薪。

随着新任董事长魏仲乾——这位电力行业出身的"门外汉",以及平安财险背景的孙增产总裁的到来,为永诚财险注入了新鲜血液,同时也引入了新的不确定性。他们之间的磨合与协作,将是公司能否在变革的十字路口做出正确选择的关键,而这一切,尚需时间的考验。在这一过程中,永诚财险不仅要应对增资计划的受挫和股东信心的流失,还要面对战略布局的失衡和盈利模式的深层挑战。

在保险业这个充满竞争与变化的领域,以及永诚财险成立20周年之际,其正处于一个关键的转折点。公司或许需要进行一场深刻的自我革命,一次大胆的战略重塑,以适应市场的纷繁变化,探索出一条稳健的发展道路。只有这样,永诚财险才能在激烈的市场竞争中重获主动,重拾信心,开启一段新的发展历程,迎接属于它的辉煌未来。

一、保费收入缩水、净利润暴跌80%

2024年上半年,永诚财险保险业务收入为41.8亿元,较上年同期减少4.68%,主要是由于财产险及意健险保费减少所致。其中,车险上半年金额为11.8亿元,较上年同期增加15.39%;意健险上半年金额为8.6亿元,较上年同期减少16.51%,主要是由于上半年公司优化业务结构,降低亏损业务承接规模所致;财产险上半年金额为21.4亿元,较上年同期减少8.23%,主要是由于公司大力缩减融资性保证保险业务规模所致。

数据来源:公司年报;母公司口径

说到永诚财险,这位在电力能源领域自诩的风险管理大师,近年来的发展却似乎有点"偏科"。健康险保费从2018年的1.69亿元激增至2022年的14.0亿元,保证保险也从2.6亿元飙升至12.0亿元。在2023年,永诚财险在保证保险业务上遭受了重大亏损,承保亏损金额为1.6亿元人民币,成为当年亏损最严重的险种。此外健康险和机动车辆保险也分别有6348万元和4288万元的承保亏损。

面对亏损,永诚财险不得不调整航向,2023年及2024年意健险和融资性保证保险规模的持续缩减,似乎是市场竞争和盈利压力下的无奈选择。这一转变,不禁让人感慨,永诚财险的发展之路似乎总是在高峰与低谷之间徘徊,尚未寻找到一条平稳发展的道路。

至于利润,更是一片惨淡。上半年合并口径实现的净利润仅为0.19亿元,较上年同期降低了80%。母公司的净亏损更是达到了0.29亿元,较上年的0.49亿元盈利大幅下降。唯一让人感到些许安慰的是,旗下资管公司的管理费收入,似乎成为了唯一的亮点,上半年永诚资管实现营业收入1.24亿元,净利润0.70亿元,其中管理费收入1.13亿元,较上年同期增长了51.2%。

二、今年以来领导团队迎来大换新

今年以来,永诚财险的高管层经历了一场引人注目的更迭。许坚,这位自1983年便在保险行业中打拼的老将,终于在满60岁之际卸下了董事长的重担,选择了退休。而魏仲乾,这位来自华能集团的财务专家,带着电力行业的光环,接过指挥棒,成为永诚财险的新掌门人。

许坚的37年保险历程,是保险行业发展的一个缩影。从中国人保的青涩起步,到平安财险的风生水起,再到紫金财险的首任总裁,每一个阶段都记录着他在保险领域的逐渐成长。然而,岁月是一把无情的刻刀,即便昔日的行业翘楚,也不得不面对自然的谢幕。

魏仲乾的上任,似乎是华能集团对永诚财险未来发展的一次战略布局。1976年出生的他,本次履新前担任华能国际电力财务与预算部副主任(主持工作),深圳市能源集团监事,曾任华能国际电力股份财务部助理会计师、财务部综合处预算专责,华能淮阴电厂财务部副主任(主持工作),华能国际电力财务部主管、财务部综合处副处长,华能新能源财务部副经理(主持工作)财务部经理、副总会计师,中国华能集团香港总会计师、党委委员,中国华能集团海外事业部副主任等职。这一长串的头衔,无不彰显着他在财务领域的深厚背景。

值得注意的是,华能资本服务有限公司作为永诚财险的第一大股东,此次直接委派相关人员坐镇掌门人之位,可见对永诚未来发展的重视。不过,这样的人事决策,也让人不禁疑问,这位从未涉足保险行业的"门外汉",能否在保险业这片波诡云谲的海域中,驾驭好这艘巨轮,引领它驶向更加宽广的海域?毕竟,保险业的复杂性远远超出了财务的范畴,它更需要的是对市场波动的敏锐感知,对保险风险的深刻洞察,以及对客户心理的深入理解。

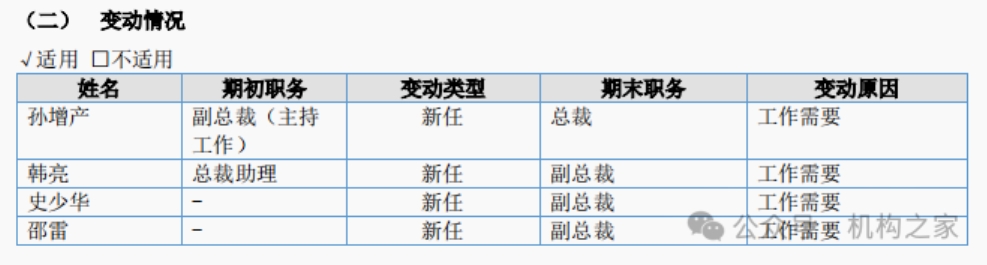

此外,永诚财险多位高管迎来更迭,孙增产担任永诚财险总裁,同时多位高管被任命为副总裁。孙增产的上任,结束了永诚财险长达近八年的总裁空缺状态。这位出生于1967年的资深人士,曾在平安产险河北分公司担任财务部经理、廊坊中心支公司总经理,后来加入永诚财险,历任河北分公司总经理,公司销售总监、总裁助理、财务负责人、副总裁等职务。

观察永诚财险的高管团队,几乎成了平安财险的"校友会"。除辞职的许坚、刚上任总裁的孙增产有着平安财险工作经历,副总裁韩亮、邵雷,总裁助理何怀安,总裁助理吴鹏,董事会秘书、首席风险官王旭均有平安财险工作经历,且何怀安、吴鹏、王旭、邵雷也曾供职于紫金财险。

这种人才选拔的偏好,或许在一定程度上保证了管理团队的稳定性和专业性,但同时也不禁让人思考,这样的"近亲繁殖"是否会导致公司思维同质化和决策风险增加,譬如,平安财险曾一度大幅发展保证保险业务,而永诚财险似乎盲目跟从平安财险的发展策略,导致公司在业务激进和收缩中摇摆不定,且遭遇亏损。这种现象,无疑与公司高层大量平安系高管有关。

三、20年征程后,永诚财险的逆境时刻

1、新领导班子的磨合问题

永诚财险在新旧交替之际,正站在一个关键的转折点上。新董事长魏仲乾和新总裁孙增产的磨合期,不仅是公司内部管理的一次微妙平衡,更是对外界信心的一次严峻考验。两位高管的领导风格、决策思路和战略视野,将在很大程度上塑造公司的未来。

"3668"战略,作为前任董事长的心血结晶,曾为永诚财险指明了发展的方向,提供了行动的指南。然而,随着新领导的到来,这一战略是否能够得到延续,是否能够得到新的诠释和实施,成为了公司发展中的一大悬念。如果新任领导层能够认同并推动这一战略,公司或许能够在已有的基础上继续稳健前行;反之,如果战略发生动摇或转向,公司可能需要在不确定性中重新寻找航道。

2、增资困境与股东信心危机

永诚财险自2012年注册资本提升至21.78亿元后,似乎进入了一个停滞期,增资计划也未能实现。2016年,公司曾雄心勃勃地宣布增资30亿元的计划,但最终未能如愿,反映出市场对其前景的疑虑。同时,股东信心的流失更是显而易见,2017年,大唐资本开始出售其股份,华电资本也在2022年尝试退出,但均无人问津。2023年,南方电网资本控股有限公司和国家电投集团资本控股有限公司也加入了出售股份的行列,进一步加剧了市场的担忧。

股东业务虽然为永诚财险提供了稳定的保费收入,但随着获取成本的增加,以及国资委对非主营、无竞争优势业务的清理要求,更是加速了股东退出的步伐,导致这种依赖性也变得越发脆弱。从增资计划的落空到股东的纷纷退出,再到股东业务的高成本,这些问题都指向了一个核心问题:公司或需要重新审视其战略定位,寻找新的发展路径,以恢复市场信心并确保可持续的增长。

3、战略失衡与盈利模式挑战

自2004年成立以来,永诚财险一直以电力能源保险为根基,致力于在大型商业风险保险领域深耕细作,迅速在中国电力能源财产保险行业中占据一席之地。然而,在激烈的市场竞争和不断变化的市场环境中,公司的战略布局似乎并未达到预期效果。尽管公司确立了永诚保险、永鑫销售和永诚资管三大法人协同发展的战略主体,试图通过"3668"战略实现多元化发展,但实际效果却令人失望。

公司的战略布局表面上看似多元化,实则并未发挥出应有的协同效应,反而暴露出板块间发展的严重失衡。永诚保险、永鑫销售和永诚资管三大业务板块的表现参差不齐,2023年永鑫销售的净利润仅为区区5.78万元,而永诚财险更是步入亏损的尴尬境地。与此同时,永诚资管却以1.16亿元的净利润独占鳌头,其盈利几乎完全依赖于资产管理费收入,这种“一枝独秀”的局面不禁让人对永诚的盈利模式和未来发展深感忧虑。

今年10月19日,永诚财险将迈入其发展的第二十个年头,这个里程碑时刻同样标志着市场对其未来发展路径的高度关注。新任领导层上任面对的首要任务,往往首先着手清理历史遗留问题,这不仅是一次对过往的彻底告别,更是为公司未来轻盈前行卸下重负。截至年中的未决赔款准备金同比上年末增长14.06%,显著提升了风险缓冲能力,这一策略虽可能短期内压缩利润空间,却体现了公司对长期稳健发展的坚定承诺。

包括削减亏损业务在内的一系列行动,虽以短期财务牺牲为代价,但这可能是永诚财险实现转型和筑底反弹的必由之路。通过这些积极调整,永诚财险似乎向市场展现了其坚定不移的决心,以及为把握新机遇和应对新挑战所做的全面准备。

新化月报网报料热线:886 2395@qq.com

最近更新

- 永诚财险上半年净利润暴跌80%!逆境时刻新将帅能否力挽狂澜?2024-07-30

- 中国人寿财险深耕田间地头 护航“三农”发展2024-07-30

- 保险业交上半年“成绩单”!2024-07-30

- 上海:集中资源打造兼具投资、运营功能的国有资本投资运营专业平台和高能级基金管理机构2024-07-30

- 港股大众公用盘中一度涨超40% 公告称对大众交通股权投资不会直接影响业绩2024-07-30

- 中金:以旧换新有望拉动下半年大型家电零售恢复增长 看好海信家电、海尔智家及TCL电子2024-07-30

- 芯动联科获华安证券买入评级,业绩持续表现优异2024-07-30

- “价格战”重燃战火?比亚迪方程豹豹5全系降5万 最大降幅近二成2024-07-30

- 上半年国内出游27.25亿人次,总花费2.73万亿元2024-07-30

- 周皓:黄金兼具金融和消费属性,企业应根据市场变化做出调整2024-07-30

- 北京必胜客夏日爆浆榴莲季开启,携手《蛋仔派对》打造跨界合作新体验2024-07-30

- 暑期旅游市场“量涨价跌”:供需调整下的价格理性回归2024-07-30

- 2024中国国际黄金大会:创新驱动绿色发展,共绘蓝图共赢未来2024-07-30

- 制造业向品牌、创新、管理要效益——探究雷士照明的“转型样本”2024-07-30

- 北京画美整形医生王崇源:素人爆改实力派2024-07-29

- 国内冷门赛道头部玩家?深度数科以专业票据“滴灌”实体 奋力谱写票据服务实体经济新篇章2024-07-29

- 成为IBFA认证台球教练:职业生涯的荣耀2024-07-29

- UC奥运频道带你轻松追奥运,赛事资讯实时更新、趣味榜单花式整活2024-07-29

- 产业互联网周报】 OpenAI今年亏损可能达50亿美元;云计算将替代卫星成为巴黎奥运会赛事直播主要方式;美500强企业料因CrowdStrike事件损失542024-07-29

- 雷军:小米汽车目标全球前五 会在合适的时间全球化2024-07-29

- 券商看好长三角新质生产力发展业务机会,加码布局母基金,特色业务打擂台2024-07-29

- 比特币逼近7万大关,6只以太币、比特币现货ETF集体涨超3%2024-07-29

- ETF盘中资讯 | 大行存款利率再下调,股份行火速跟进!杭州银行、齐鲁银行双双涨超4%,银行ETF(512800)涨逾1%2024-07-29

- 主题基金加速发行,二季度红利股却已遭减持,红利行情还能持续吗?2024-07-29

- 保险理赔半年报来了!青少年呼吸道疾病理赔同比大增,重疾赔付年轻化趋势明显2024-07-29

- 省联社改革更进一步!25家银行拟合并组建河南农商银行2024-07-29

- 7月29日上午九时巴黎奥运会奖牌榜:中国队3金1银2铜列第六2024-07-29

- 北京中轴线申遗成功 腾讯数字化成申遗重要创新与关键标签2024-07-29

- 探寻家庭教育转型升级 济南心理卫生协会走进伊沐教育2024-07-29

- 北京鸣医智造丁阳:医美获客难?数字化营销让品牌更强劲2024-07-29